En las 4 entregas anteriores hemos tratado en la 1ª por qué el INSS ni puede ni debe funcionar como Caja de Ahorro para la vejez, donde puede añadirse que nunca fue concebido como una. En la misma entrega hemos introducido la ecuación fundamental que dirige sus operaciones.

En la 2ª entrega hemos analizado usando esa ecuación el problema actual de liquidez del INSS, la que se encuentra en un descenso peligroso que pueda convertirse en caída libre con choque terminal, si se insiste irresponsablemente que el INSS deba asumir a solas la carga de la pensión mínima reducida cuando ya la carga de la pensión mínima regular = 2/3 salario mínimo lo mueva hacia el abismo.

En la 3ª hemos presentado la Dinámica de la Transición demográfica y sus consecuencias, algo sin precedente para Nicaragua y en su impacto solamente comparable con el colapso poblacional entre 1520 y 1548, cuando en menos que una generación la población de los territorios hoy conocidos como Costa Rica y Nicaragua se redujo a un 10%, colapso de lo cuál Nicaragua no se recuperó sino hasta inicios del siglo XX., cuando por primera vez tuvo de nuevo la misma población que ya había tenido al momento de la conquista.

Cualquier propuesta de Reforma al INSS debería responder a los 3 elementos –destino y función, problemas actuales de liquidez y sus causas, supuestos nuevos haciendo obsoletos los que eran validos a establecerse el INSS- y obviamente ya un análisis serio previo de las posibles alternativas los debe tomar en cuenta.

No obstante yo no he visto ninguna propuesta de alternativas, que cumpla en forma explicita con estos requisitos ni he tenido acceso –quizá haya- a un análisis soportado por un modelo, que los incluyera. He visto observaciones generales y muchas veces acertadas por un lado, y he visto recetarios tipo hay que cambiar esto y aquello sin que nadie explicase por qué y para qué de las recetas, mucho menos los efectos colaterales.

En la 4ª entrega he explicado los racionales para mi modelo matemática del funcionamiento del INSS y su futuro, que pretende superar las deficiencias señaladas. En esta entrega vamos a presentar 5 posibles escenarios según mi modelo. Para mi los escenarios 4 y 5 constituyen una propuesta viable para la Reforma del INSS, aunque requieren de esfuerzo de Nación.

El modelo se basa en proyecciones publicadas por la CEPAL en su última versión en el 2011, describiendo el probable desarrollo de la población y su composición por grupos de edades de Nicaragua, abarcando desde el 1955 hasta el 2100. Los datos vienen por quinquenio. De estos he elegido la ventana del 1995 al 2055.

Por el otro lado se usa el Anuario Estadístico del INSS del 2012, en particular los datos del subsistema IVM – Invalidez, Vejez, Muerte- y los datos sobre afiliados a éste subsistema en las paginas 325 al 327 respectivamente 295 al 297 del capitulo VII.

Conjugando ambas fuentes he construido un modelo, que de fondo me permite calcular las tasas de cotización hipotéticamente requeridas, variando solamente el nivel de cobertura en afiliados y jubilados así como las edades de entrada y salida al sistema ceterum paribus, es decir manteniendo en particular el actual nivel de pensión promedia al 61.4% del salario promedio por jubilados regulares e inválidos totales.

Cabe señalar que este nivel es alto, gracias probablemente a dos elementos que así no existen en otros países, como me consta por caso propio de Alemania. Primero el INSS aumenta la pensión base calculado por un complemento familiar, tomando en cuenta a la esposa de pensionado , sus hijos menores o inválidos y por ende otros dependientes como sus padres necesitados. Con un 18% hasta más de aumento, este complemento es sustancial.

Como segundo existe el beneficio social de la pensión mínima garantizada como igual a 2/3 del salario mínimo, que en esta forma no existe tampoco en Alemania.

No obstante cuando allá una pensión del Rentenversicherung se queda por debajo del limite de la asistencia social, la que según concepto le garantiza a cada quién el mínimo para una vida digna, entonces se le notifica al jubilado ya en la constancia de pensión, que él tiene sin mucho tramite engorroso el derecho a que se le complemente localmente la pensión hasta llegar a este nivel. Me consta, pues yo seria uno de estos casos si viviera en Alemania.

Sin embargo en el caso de Alemania este complemento sale de un presupuesto público –en este caso del municipio- y no del propio seguro social. Entiendo que en los EU existen procedimientos similares con fuentes similares.

En el caso de Nicaragua el mismo INSS debe asumir este complemento, con consecuencias como explicado antes aparentemente destrozas para la liquidez y a más largo plazo la solvencia del mismo.

Sea como fuera, ceterum paribus implica que se tome las medidas pertinentes para que los aumentos en los promedios salariales y en los promedios de las pensiones anden a la par, incluyendo que el estado deje de abusar la INSS para financiar beneficios sociales, que deberían financiarse por el Presupuesto de la República.

No hay sistema de Seguro Social en el mundo, que en su parte IVM sobreviviera por mucho tiempo una situación en la cual las pensiones suban mas rápido que los salarios. De ejemplo, Alemania pasó ya en los 90 del salario bruto al salario neto como base, tomando en cuenta el alto nivel de deducciones precisamente por los aportes a los sistemas de Seguridad Social en Alemania.

Como ya mencionado mi modelo calcula una tasa hipotética de aporte, sumando el aporte del empleado y del empleador, pues su reparto entre ambos debería negociarse entre sindicatos y patronal.

Si se quiere una tasa menor, entonces se tiene que recortar en la misma proporción los beneficios, un recorte que aplicando la ley actual recaería solo sobre un porcentaje cada vez menor de los jubilados –actualmente ya solo un 40%-, que reciba un pensión base superior a la pensión mínima, a no ser –como ya mencionado- el Estado al fin comience a asumir en lugar de evadir sus responsabilidades.

De nuevo cuál nivel de tasa y cuál nivel de pensión parecen como aceptables y cuales no, no lo puede decir un modelo, sino depende del consenso hegemónico mas de los debates, las luchas y las negociaciones entre quienes lo construyan.

Los 5 escenarios a presentarse varían entonces solamente 3 parámetros, pero estos parámetros tampoco son hechos ni quiera hechos probables, sino metas, las que –salvo el primer escenario se sigue haciendo las cosas como se ha venido haciéndolas- para alcanzarlas requieren de la actuación sostenida durante décadas de múltiples actores, de los cuales el INSS es solamente uno.

No bastaría ni de cerca un simple compromiso –de ejemplo- aceptamos las metas del escenario X, sino tal aceptación sería como un cheque firmado sin fondos si los actores económicos –es son los empresarios, los trabajadores y por ende el estado- no encaminarían las acciones correspondientes. Adolfo Acevedo ha realizado investigaciones amplias al respeto. Su columna publicada en La Prensa sobre la Viabilidad del sistema de pensiones y la economía ya da una primera idea, de que se trata,

Pasamos a la presentación del 1. escenario, lo que a la vez nos permitirá a profundizar un poco como el modelo funciona.

Primer Escenario: todo tiene que resolverse ajustando tasas de cuotas y/o reduciendo niveles de pensiones

[Aviso: si quiere proteger a sus ojos o necesita un lupa para leer, haga click en el imagen y se abre una nueva ventana con todo EN GRANDE. Este mismo click permite además cambiarse simplemente de ventana cuando se quiere localizar una parte específica del escenario, cuando se lo menciona en el texto abajo]

Generalidades para entender éste y los subsiguientes escenarios

Antes de meternos en los detalles del primer escenario, algunas explicaciones en general sobre la presentación de cada uno.

-

Cada escenario contiene 4 grandes elementos, el encabezado con su nombre y los supuestos, un cuadro con los resultados esenciales para este escenario, un cuadro para exponer la dinámica de crecimiento de cada factor acompañado por una gráfica para visualizarla.

-

En los supuestos se encuentra primero siempre como si fuera un Ceterum censeo el requisito indispensable que el Estado asuma su función básica y no siga abusando al INSS, mas preciso a los que aporten sus cuotas en detrimento para los que reciban beneficios como manda la Ley del Seguro Social. -

El encabezado muestra dos supuestos variables: la variación asumida o programada en la cobertura del INSS en cuanto a asegurados y pensionados.

En actualidad –año 2012- el INSS cubre solamente al 16.9% de la población potencialmente económicamente activa como asegurado directo y solamente al 16.2% de los en edad de jubilados con pensiones regulares por derecho propio.

-

En vista de esto, las dos variables expresan por cuál porcentaje de la brecha actual –diferencia entre universo a cubrir y universo cubierto- se quiere mejorar en el próximo quinquenio.

De las dos variables, solamente la primera se pueda definir a la libre, pues la segunda depende a cierto grado de la primera: salvo se quiere superar a Ponzi y Madoff, no se puede invitar, peor obligar, a jóvenes a afilarse hoy al INSS, si de antemano se sabe, que a ellos mañana no se cumplirá jamáis a la hora de su propia jubilación.

Por tanto el estimado para ésta variable deba reflejar estos compromisos, a tal grado que –teniendo acceso a datos mas detallados del INSS se pueda y deba convertirla en una variable dependiente de la primera. -

En el cuadro de los resultados esenciales he usado colores para agruparlos y –lo vamos a ver mas luego- señalar por cambio de color cuales secciones se ven afectado por un cambio en los supuestos.

Negro representa el pasado, azul el año base 2012, diferentes tonos de verde –y mas luego rojo- representan secciones afectadas por cambios de los supuestos.

La codificación por colores se mantiene para el cuadro de la dinámica.

-

El cuadro de los resultados esenciales se divide en 4 grandes segmentos de columnas: población, INSS, cobertura y respaldo.

-

En el segmento población, pea significa Población en edad de ser económicamente activa, post a los que supuestamente ya dejaron atrás sus tiempos de trabajo forzado. Los datos para éste segmento se calcula en base de los datos de la CEPAL, tomando –salvo variaciones mas luego- los entre 15 a 59 como potencialmente activos, y los de 60 en adelante que ya están después de esta fase en su vida.

-

El segmento INSS representa la situación para el INSS, sea como reportado en el Anuario 2012 –negro y azul- o calculado por mi modelo –verde y rojo-.

-

El segmento INSS tiene 3 columnas: asegurados, pensionados y beneficiados, que suma a los pensionados con los otros beneficiados, a saber inválidos parciales y totales, viudas y huérfanos y por ende otros sobrevivientes con derecho a una pensión parcial sea regular sea por invalidez en ocasión de la muerte del beneficiado original.

De paso así hemos explicado el significado de las tres letras IVM.

-

Cada columna del segmento INSS tiene 2 sub-columnas: la cantidad correspondiente de personas y el incremento porcentual quinquenal.

El segmento cobertura muestra cuál porcentaje de la población correspondiente el INSS cubre, pea para asegurados sobre activos y post para los para pensionados sobre ancianos.

-

El segmento respaldo muestra que respaldo tiene la promesa tácita que hace el INSS, descompuesto en 4 columnas, activos por anciano, asegurados por pensionado, tasa necesaria de la cuota salarial para cubrir las pensiones y tasa necesaria de la cuota salarial para cubrir todos los beneficios.

-

Tres caveat necesarios: no hemos incluido costos de administración, los que puedan elevar la tasa final, pero cuyo nivel justo requiere para su definición de un análisis profundo de las operaciones actuales del INSS y del potencial real para mejorar eficiencia y eficacia. No basta solamente la comparación sumaria a nivel del presupuesto ni mucho menos sirven gritos como supernumerarios por doquier.

Por segundo no hemos incluido ingresos por intereses de las reservas invertidas –sobre la función de las reservas según diseño y Ley del INSS vamos a hablar después- ni mucho menos los míticos tesoros escondidos a los cuales el INSS tuviera acceso si solo pudiese recuperar toda la plata malversada al largo de los ya más que 50 años de existencia: o no los hay o -pero con igual efecto- no hay donde recuperarlos.

Por tercero, las tasas de las cuotas salariales necesarias para cubrir pensiones o necesarias para cubrir todos los beneficios, las he calculado usando el modelo también para el pasado como para el año de referencia 2012, pues el INSS como tal nunca las publicó.

-

El cuadro de la dinámica de crecimiento de cada factor muestra por cada factor, que incida en la ecuación de equilibrio -la que describe la capacidad efectiva de pago del INSS como introducido en en la segunda parte de la primera entrega- y su comportamiento.

Ya sabemos que en principio estos factores deban crecer por el mismo múltiple –la ecuación de equilibro es una ecuación de productos pero en cada factor lineal- y si no, se presenta graves problemas mas temprano que tarde, como mostramos en la segunda entrega. -

Pero sabemos ya también que la Transición demográfica inevitable- e ineludiblemente provoca un desarrollo lejos de parejo de estos factores, como lo mostramos en la tercera entrega, tal que si no se quiere implementar programas masiva de eutanasia de ancianos por falta de recursos, se tiene que ajustar los parámetros del funcionamiento del INSS, del Ceterum censeo ni hablar.

Cabe señalar que algunos etnólogos dicen que habían encontrado aún a algunos tribus, que viven hoy pero en términos civilizatorios aún en el paleolítico -es decir antes de la invención de agricultura y ganadería- quienes aún practican este tipo de eutanasia de ancianos por falta de recursos.

Dejé constancia unos años atrás que esto no es la Nicaragua que yo quiero para mi generación ni para las que nos sigan. -

La Gráfica al fin visualiza la disparidad en el desarrollo de los factores como calculado en el correspondiente cuadro de la dinámica de crecimiento de cada factor.

¿Cómo calculó el modelo el 1. escenario y los otros siguientes?

-

En la parte negra no hay mucho que hacer: usando aritmética simple el modelo calculo los datos requeridos de los datos proporcionados por la CEPAL y el INSS.

En particular las columnas cobertura y respaldo salen de ésta forma como resultado de cálculos.

-

En la parte azul se presenta una pequeña complicación, dado que la CEPAL proporciona solamente datos por cada quinquenio, tal que el modelo tuvo que interpolar los datos sobre la población para el año 2012

-

La parte en verde –y mas luego rojo- requiere de un procedimiento mas complicado, que implica ciertas presuposiciones sobre la interrelación causal de los datos.

Esto es la esencia de cualquier modelación matemática en cualquier área, y como en cualquier área también en el caso de mi modelo del INSS se debería validar el modelo comparándolo contra la realidad experimentada o observada.

Solo que en este caso la validación requería acceso a datos mas detallados que los publicados por el INSS, en el caso ideal hasta a su Base de Datos de asegurados y beneficiados en una versión debidamente anonimizada para proteger su privacidad. Si alguien me facilita los datos o este acceso, me comprometo a validar mi modelo como por honor profesional.

-

La columna población se calcula para todos los años en base de los datos de la CEPAL.. Estos datos también permiten calcular la casilla activos por anciano de la columna respaldo.

-

En el próximo paso, la columna cobertura invierte su papel. En la parte negra y azul esta columna resultó de la división del número de asegurados y pensionados entre sus respectivos grupos poblacionales, pea y post. Ahora el modelo calcula las metas en la cobertura en base de los porcentajes indicadas como supuestos en el encabezado.

Para hacerlo, el modelo toma estos porcentajes y calcula en base de la brecha actual –esto es la diferencia entre el universo y los cubiertos en el quinquenio corriente- y las cantidades previstas en base de las proyecciones de la CEPAL para los respectivos grupos poblacional cuántos asegurados respectivamente pensionados debería haber en el próximo quinquenio para cumplir con las metas supuestas.

Este proceso se repita quinquenio por quinquenio hasta llegar al 2055, siempre sirviendo un quinquenio mas los datos sobre población del próximo como base para determinar las próximas cantidades esperadas de asegurados y pensionados.

Conocidas las cantidades esperadas, se puede calcular la segunda casilla de la columna respaldo, la cantidad de asegurados por pensionado.

-

Una vez determinadas esas cantidades, se procede a calcular el total de ingresos en concepto de cuotas y primero el total de egresos en concepto de pensiones.

¿Cómo, si no podemos saber ni los salarios ni las pensiones en su monto exacto por fenómenos desde inflación hasta los altibajos de la economía?

Para nuestro propósito de anticipar las tasas para las cuotas basta con los últimos promedios de salarios´y pensiones como los hemos calculado para el año 2012.

Acuérdense que en la ecuación de liquidez las pensiones aparecen al lado izquierdo de la ecuación mientras los salarios a su lado derecho, tal que cualquier variación de uno de los dos se cancela contra la variación del otro, siempre y cuando se garantice que ambos se mueven a la par.

Pero precisamente el movimiento parejo de salarios y pensiones constituye la ineludible condición para la supervivencia de cualquier sistema de seguridad social, como hemos anotado ya antes. Por tanto como uno de los supuestos centrales del modelo, se supone que se garantice el movimiento parejo como ha lugar, o al menos no se permita que las pensiones suban más rápido que los salarios.

Determinado el total de ingresos en concepto de cuotas y el total de egresos en concepto de pensiones, resulta en principio por simple división la casilla tasa necesaria de las cuotas salariales para cubrir las pensiones, con la salvedad que el INSS paga aguinaldo a los pensionados pero no cobra sobre el aguinaldo de los empleados.

-

Como ya mencionado, el INSS paga en el programa IVM no solamente pensiones regulares por vejez sino también pensiones en concepto de invalidez total o parcial así como pensiones derivadas a sobrevivientes como viuda, huérfanos y otros dependientes, las que puedan darse en caso de la muerte tanto de un asegurado activo como de un ya pensionado.

En un modelo más exacto se calcularía estos casos en base de las probabilidades por caso, un dato de lo cual no disponemos.

Por tanto recurrimos a una aproximación, suponiendo que la variación de quinquenio a quinquenio tanto en cantidades como monto erogado es en primera aproximación proporcional a la variación en la suma de asegurados y pensionados.

Conocidos la cantidad y el monto en el año base 2012, el modelo puede aproximar un techo para el futuro desarrollo, suponiendo además que no habrá cambios fundamentales en las probabilidades por caso. La prolongación de la expectativa de vida de viudas entra en forma indirecta al calculo por medio de la variación correspondiente en los datos sobre población.

Calculado la cantidad de otros y las erogaciones correspondientes, se puede llenar la casilla tasa necesaria de la cuota salarial para cubrir todos los beneficios de la columna respaldo.

-

Como último se llena el cuadro de la dinámica de crecimiento de cada factor, normando cada factor en 1 para el año inicial 1995 para ver en cuantos múltiples crezca cada uno.

Si todo fuera parejo hubiera una sola línea en la gráfica, pero como no lo es observamos diferentes líneas con diferentes inclinaciones –o derivadas como diría un matemático-, donde grandes diferencias o distancias señalan grandes problemas.

Ahora estamos listo para pasar a la interpretación del 1. escenario.

La interpretación del 1. escenario

El primer escenario supone que no se cambia nada, sino que se ajusta sobre el camino tasas de cuotas y si es preciso las pensiones, incluidas las ya en curso. Por esto la tasas de crecimiento para la cobertura de activos y ancianos no reflejan tanto metas explicitas sino como las cosas han venido desarrollándose para acá en que el INSS ha crecido en ambas coberturas por un 3.4% y 3.3% respectivamente.

Vamos directamente al grano o al por qué he bautizado este escenario como el 7º infierno. Para esto nos concentramos en las últimas dos sub-columnas de la columna respaldo, que muestran las tasas requeridas paras sostener por medio de ingresos corrientes pensiones y beneficios corrientes.

Ya en el año base, el INSS opera al limite, pues sumando su 1.2% como costos actuales de operación ya se llega el techo del 11% de la tasa actual por completo.

Esto como tal aún no fuera problema, pues en los años anteriores –con una carga menos pesada pero una tasa igual del 11%- se hubiera podido acumulado reservas para responder ahora primero con los intereses, que generan tales reservas y después liquidándolas.

Se acumuló algunas reservas y se usa desde el 2012 en adelante los intereses devengados para compensar lo que falta por ingreso corriente, pasando desde el 2013 a la etapa de liquidación de reservas.

Este procedimiento –acumular al inicio de un periodo con una tasa fija por todo el periodo algo más de lo necesario para usarlo al fin del periodo para compensar el déficit- corresponde exactamente al diseño inicial del INSS como sistema en base de la prima escalonada y está completamente dentro de la ley y los reglamentos correspondientes.

En el diseño original, se apuntó a periodos de 10 años con tasas estables, tal que el INSS debiera acumular en los primeros 5 años suficientes reservas y reservas líquidas para responder en los siguientes 5 años solo usando intereses y reservas liquidas. Se tenía además previsto una revisión actuaria cada 5 años para, si necesario, intervenir a tiempo y ya antes de terminar el periodo completo fijar las nuevas tasas. Este procedimiento de revisión y corrección a tiempo nunca se cumplió por ningún gobierno.

Las reservas entonces sirven como un colchón, pero con la idea que se ajuste estructuralmente el balance entre ingresos recurrentes por cuotas por lado y erogaciones por beneficios por el otro lado antes que se acaben las reservas. Para éste propósito se puede elevar las tasas o bajar los beneficios o implementar una mezcla de ambas medidas.

Si los periodos con tasas fijas son largas –como en Nicaragua- se necesita un colchón grande, que en este caso cubre un año casi completo de pagos. Si el periodo es corto como en Alemania, donde se fija las tasas cada año, basta un colchón relativamente chiquito que cubre solamente mes y medio de los pagos.

¿Donde están entonces los problemas, si todo funciona como previsto?

Primero el INSS entró a un declive antes y más profundo de lo previsto, probablemente en base de las causas que hemos explicado antes en particular la garantía de una pensión mínima igual a 2/3 del salario mínimo.

Si se le carga solo al INSS además el pago de la pensión mínima reducida, entonces entra a caída libre a un precipicio sin retorno, tal que antes de terminar el 2016 se habrá terminado no solamente con las reservas liquidas sino se forzará la liquidación de otras reservas invertidas antes del tiempo previsto, posible solamente si acepta descuentos con perdidas adicionales.

Pero estos problemas son solamente una pequeña tempestad contra lo que sigue después.

Regresamos al análisis de las ultimas dos sub-columnas en respaldo. En el 2015 se inicia un proceso de incremento en las necesidades con el subsiguiente aumento de tasas, que inicia con 8.2% respectivamente 10.4% sin incluir lo que corresponda a gastos de administración para terminar acelerándose hasta llegar a tasas estratosféricas en el 2055 del 28.9% respectivamente 31.5%.

¿Cuáles son los motores de semejante desastre?

Esto lo revelan el cuadro y la gráfica mostrando la dinámica de factores: mientras las cantidades de pensionados y beneficiados se disparan hacia arriba, alcanzando al final el 35.6 respectivamente 19.4 veces el número inicial, la cantidad de asegurados –los que al fin y al cabo deban sostener a aquellos- queda rezagada, alcanzando solamente 8.7 veces el número original.

Dicho de otra forma el sistema es insostenible por construcción y es solo cuestión de tiempo cuándo colapsará mas temprano que tarde.

La causa de fondo del descalabro se encuentra en la columna población: la cantidad de la población económicamente activa llega a su tope en el 2040 con alrededor de 4.9 millones para bajar hasta el 2055 a solo 4.7 millones, mientras en el mismo periodo de solo 15 años la cantidad de los ya retirados sube de 1.2 millones a 1.9 millones, eso es un universo con 200 mil menos tendrá que encargarse de un universo con 700 mil más, que obviamente produce tensiones muy, muy fuertes. Según proyecciones de la CEPAL, esta brecha seguirá creciendo en los años después del 2055.

Ahora bien se puede ajustar no solamente subiendo tasas sino también bajando beneficios. Algo así tuvieron que hacer hace poco Grecia, Portugal y España donde –para no caerles mal ni a patronal ni a sindicatos o sea para no perder elecciones- el estado mismo asumió el déficit del seguro social, hasta que apareciera la Troika formada por el BCE –Banco Central Europeo-, la Comisión de la UE y el FMI, imponiendo recortes en el pago de las pensiones ya en curso, que varían de un 10% en España, un 20% en Portugal a un 30% en Grecia, siempre recortes en promedio, tal que en Grecia se recortó a las pensiones más altas ya en curso por un 60% para mantener las más bajas encima del nivel de pobreza extrema.

Algo similar podría suceder en Nicaragua, y mucho antes del 2055, tal que en aras de estabilizar las tasas a un nivel aceptable para patronal y sindicatos y a la vez proteger a las pensiones mínimas al final todos reciban mas o menos lo mismo cerca a una pensión mínima, no obstante su aporte diferenciado anterior.

Para exponer los horrores, reducir la tasa del 31.5% al 11% acostumbrado –o sea un tercio- implicaría una reducción de las pensiones a un tercio en promedio. Si no se quiere afectar las pensiones mínimas entonces los con pensiones más arriba tendrían que enfrentar recortes hasta por un 80%.

Hay sistemas de seguro social, que funcionan así garantizando solamente una pensión mínima para todos. De ejemplo el sistema suizo tiene 3 niveles, donde el nivel básico funciona de esta manera. Sin embargo hay una pequeña pero importante diferencia: aunque el sistema suizo les garantiza a todos y cada uno de los suizos su pensión mínima, a la vez no cobra solamente sobre salarios sino sobre cualquier ingreso de la persona en cualquier concepto, como si fuera un IR especial para cubrir las necesidades básica del seguro.

El segundo nivel opera por el principio de la cuenta individual, es decir cada quien recibe según sus aportes acumulados, y en el tercero operan Fondos Privados de Pensiones bajo autorización y supervisión del estado, recibiéndose al final el capital y las ganancias de capital acumulados.

Pero este escenario merece el titulo 7º infierno no solamente por los inevitables recortes o tasas estratosféricas, sino también por sus pésimos resultados en cobertura.

Aun después de casi 100 años de existencia, el INSS les daría cobertura solamente a un 39.1% de los activos y solamente a un 38% de los ancianos. Cabe la pregunta ¿y los otros? en vista que las redes familiares ya hoy debilitadas en el 2055 definitivamente ya no existirá

Como respuesta si se quiere optar por esto escenario, repito mi recomendación ya antes pronunciada: que se contacte lo antes a la Orden de la Madre Teresa para que se abre hospicios -uno por cada distrito en los municipios grandes y medios, uno en cada municipio pequeño- para que las ancianas y los ancianos tengan al menos donde morir con algo de dignidad y no como animal en la calle.

Pasamos entonces a la presentación e interpretación del 2. escenario

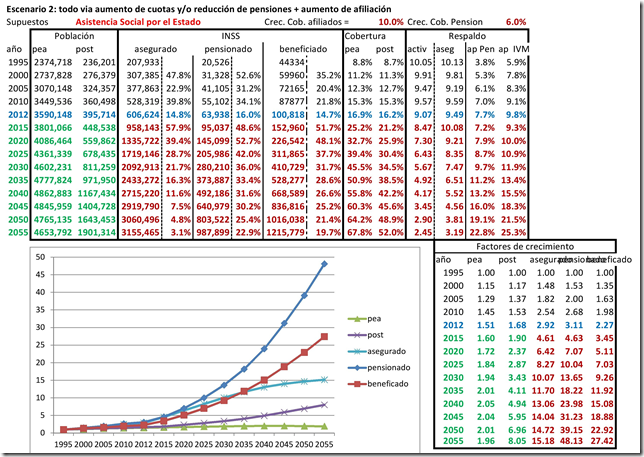

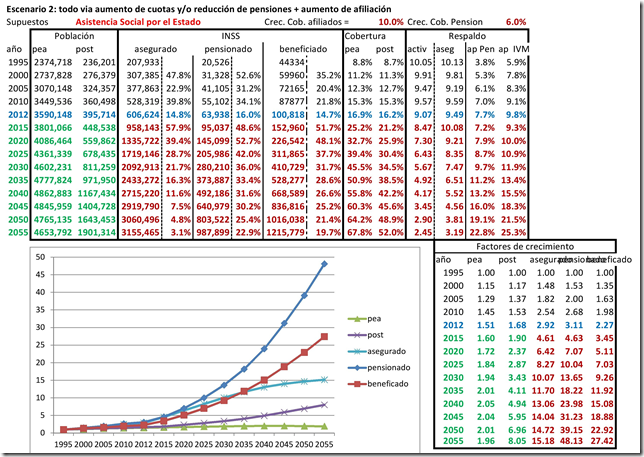

Segundo Escenario: se resuelve apostando a una expansión masiva de la afiliación e incrementos módicos en las tasas sin tocar los beneficios.

Aunque no la he visto, creo por lo oído y leído en los medios que éste escenario se acerca mucho a la reciente propuesta de la CST, la que ellos según entendí quieren discutir hasta con el FMI. Solo de verlo en full color se aprecia toda una región ahora diferente en rojo, área afectada por las metas mucho más altas en el crecimiento de la cobertura del 10% respectivamente 6% quinquenal como enunciadas en el encabezado.

Antes de meternos a los detalles, vale una rápida comparación de las 2 gráficas de dinámica de crecimiento de cada factor para tener una primera idea de los efectos. En la gráfica para el segundo escenario la curva para los beneficiados se mantiene hasta el 2035 por debajo de la curva de los asegurados –o sea crece menos rápido-, mientras en el primer escenario casi nunca está abajo despegando ya en el 2030 para arriba. Además la curva de los asegurados no queda tan rezagada. Esto tendrá efectos en el aumento menos necesario de las tasas de las cuotas, hasta facilitaría acumular reservas para enfrentar lo que siga.

Ahora la interpretación de los detalles.

La interpretación del 2. escenario

Comencemos como en el 1. escenario con las tasas necesarias en la columna de respaldo. Observamos hasta el 2030 incrementos módicos hasta un 9.7% para sostener solo las pensiones respectivamente un 11.9% para sostener todos los beneficios.

Sin embargo de ahí en adelante se disparan para terminar en un 22.8% para lo primero y un 25.3% para lo segundo, tal que quepa la pregunta si semejantes tasas serán aceptables o provocarán un recorte en pensiones y beneficios.

Similar las cifras en cobertura lucen mucho mejor, llegando a un 67.8% en cobertura por afiliación y un 52% de cobertura del grupo de adultos mayores.

El cuadro de la dinámica nos muestra el tamaño de este cambio: al final habrá después de 60 años 15.18 veces la cantidad de asegurados y un tremendo 48.13 veces la cantidad de pensionados atendidos.

Desde otro ángulo –las sub-columnas dentro de la columna INSS- el INSS del 2055 atendría a 3.2 millones de asegurados contra 606 mil en el 2012, y a 1.2 millones de beneficiados contra solo 100 mil y pico en el 2012.

No cabe duda que éste INSS tendría que ser otro INSS, con otra estructura de organización y atención, con otros criterios para la eficiencia y la eficacia que el INSS de hoy. Aunque el momento pareciera lejano, nos separan de él menos años –solo 32- que han pasado desde de la Revolución del 1979 a la fecha.

Como este cambio tiene que comenzar hoy –solo del 2012 al 2015 la cifra de asegurados debería crecer de 606 mil a 958 mil y la de beneficiados de 102 mil a 150 mil- prefiero un análisis y un trabajo serio sobre ¿cómo aumentar la atención sin perder calidad mejorando organización, eficiencia y eficacia reduciendo a la vez los costos por empresa y persona atendida? sobre un debate estéril ¿cuál porcentaje de gastos de administración es justo? o ¿cuántos supernumerarios hay? cuando de hecho el INSS necesitaría un ¡Todos a bordo en sus puestos! para manejar semejante avalancha; y aún así el personal tendría que crecer en cantidad y calidad.

Ahora la pregunta del millón: ¿semejante crecimiento es posible?

Si hablamos del periodo inicial –eso es del 2012 al 2030- yo diría que si siempre y cuando hay consenso, de que se trata y no se deja al INSS solo.

Hay que recordar que se reporta solo los asegurados activos en diciembre y promedio –o sea los que cotizan- y no todos los inscritos sino solamente los nuevos inscritos por primera vez. Un poco de restar, sumar y dividir muestra que entre activos en diciembre y activos en promedio ya hay un faltante del 10%. Otro faltante del 10% al 15% aparece si se compara activos en promedio mas nuevos inscritos de un año con los activos en promedio del año siguiente.

Alguien con mas acceso a la Base de Datos del INSS que yo –ninguno- debería meterse a estudiar mas a fondo estos fenómenos y sus causas mas lo que se pueda hacer para evitarlos.

Con esto entramos a Campos de Batalla, que no son del INSS pero lo afectan muy, muy seriamente.

Primero la tercerización a diestra y siniestra, donde una empresa grandota de construcción, de distribución de energía o de telecomunicaciones primero se deshace de su trabajadores profanos como albañiles, lineros o técnicos de servicio, quedándose solamente con poco personal de supervisión, para subcontratar después a empresas y empresitas supuestamente para y por obras aunque de-facto todo queda igual: los mismos supervisores trabajando con los mismos maestros de obra o ingenieros, ahora disfrazados como empresarios subcontratistas. A veces hasta los vehículos y los equipos son los mismos como antes. La empresa contratante ya los tenía desde antes, para qué dejarlos ocioso ahora. Por ende los mismos trabajadores profanos realizan el mismo trabajo, solo ahora con contratos por corta duración a veces con a veces sin registro con el INSS, a veces ni quiera con contratos de trabajo sino con contratos por servicios profesional, con un IR reducido y sin ningún aporte al seguro social.

Hay que imaginarse eso: un albañil poniendo ladrillos, un electricista instalando o revisando conexiones caseras o un técnico electrónico cambiando conexiones de cable o modem como servicio profesional. Me constan casos por cada ejemplo.

El colmo de los colmos son los motociclistas, quienes entregan desde comida china, hamburguesas y pizzas hasta periódicos como servicio profesional. En todos casos se trata de una flagrante violación de la Ley del Seguro Social y su reglamento general.

Semejante subterfugios para bajar costes de personal no se dan solamente en Nicaragua,sino abundan en toda la Unión Europea, hasta en la tan legalista Alemania.

Las únicas curas eficientes conocidas: leyes que regulan la tercerización y no permiten que las empresotas se salgan con la suya en la evasión de sus responsabilidades para con la ley, cuando a su plena vista y su pleno conocimiento el sub-contratado o el sub-sub-contratado incumplan con las disposiciones de las leyes de seguridad social.

El otro es la aplicación rigurosa de la ley, tanto de tercerización como de seguridad social.

Ejemplo Alemania: al quedarse los inspectores de aduanas terrestres sin trabajo cuando después de la ampliación de la UE Alemania ya no tenía fronteras terrestres con países fuera de la UE, se los convirtió a ellos en inspectores para controlar en situ, en particular en la construcción, el cumplimiento de la ley, produciéndose literalmente centenares de millones de euros en nuevos ingresos para el seguro social alemán.

Para el caso de Nicaragua hay una Ley de Tercerización en la Asamblea, engavetada desde algún tiempo por presión del COSEP y aliados. Pues bien, ahora les saldrá aún mas caro, puesto que con esta ley y su aplicación estricta no hubiera tanta urgencia en aumentar las tasas tanto como ahora será ya inevitable.

Como segundo elemento hay que hablar del campo, del agro. Para mi roza con escandaloso, que el país por un lado apuesta al campo como motor de las exportaciones –de ahí salen los 2 productos de mayor exportación como el Café y la Ganadería con sus subproductos- pero que por el otro lado éste sector es quien en comparación a su tamaño menos aporta al INSS y cuyas trabajadoras y trabajadores menos gozan de sus beneficios tanto durante su vida laboriosa dura como al momento de la fin jubilarse o mas correctamente dicho rendirse por ya no poder más.

Necesitamos ideas creativas y un debate vivo con la activa participación de empleadores y empleados del campo para terminar esta escandalosa situación lo antes, y no solo por compasión sino por razones estrictamente económicas.

En los 80 se hizo un intento de afiliar a este sector, incluyendo las trabajadores temporales, al INSS, intento que fue abortado por decreto del aquel Presidente ejecutivo del INSS Simón Rizo ya en el 1992. El aborto saldrá ahora caro, muy caro pues a pesar de todo hay decenas de miles que acumularon más que el mínimo de 250 semanas juntando varios periodos de cortes, tal que con la reforma al Reglamento del INSS decretado recientemente por el Presidente ahora o en un futuro muy cercano tendrán derecho a una pensión mínima reducida sin que sus homologas de hoy aporten contrapartida alguna, pues el INSS simplemente las ignora.

Como tercer elemento hay que mencionar la estabilidad laboral en el sector público, tanto en las entidades centrales como los municipios. Aunque existan las leyes de Carrera del Servicio Civil y del Servicio Civil municipal, al fin de cada periodo electoral e inicio del siguiente hay flagrantes violaciones de la ley produciendo olas de despidos a veces con a veces sin las indemnizaciones que manda la ley y de contrataciones nuevos.

Lo mismo ocurría antes, cuando reinaba solamente el Código de Trabajo pero de repente la posición de una afanadora o de un chofer se convirtió en posición de confianza solo por que la afanadora limpiaba también el despacho del Gran Jefe o el chofer se pudiera enterarse de las visitas a la amante.

Al respeto el despido de algunos encargados de la oficina interna de viajes de la Casa Blanca, la que compra los boletos y reserva los hoteles para el staff, era parte del proceso de impeachment contra Bill Clinton. El cambio del Presidente en los EU implica un cambio de menos que 1% del personal del gobierno, y por cierto no de afanadoras ni de choferes aún de la limusina presidencial.

Como último en esta línea hay que mencionar a las dos compactaciones del estado, la primera en 1988 por Ortega, la segunda por Doña Violeta, las que para miles significaba aun con paquete de incentivos ¡fuera!

Todo esto ahora y en un futuro muy cercano saldrá muy, muy caro, re-establecido el derecho a la pensión mínima reducida, la que para mi no se derogó por casualidad coincidente con la segunda compactación.

Un periodo electoral en Nicaragua basta para adquirir el derecho a una pensión mínima reducida, pues el periodo cubre mas que 250 semanas. Y estas semanas hasta más lo tienen también acumuladas seguramente todas las compactadas convertidas en felices dueñas de salones de belleza, quienes como tales no cotizaron ni cotizarán.

Por tanto el estricto apego a las leyes, las que regulan el Servicio civil, no es solamente asunto de justicia en el trabajo, sino de una tremenda importancia económica para la suerte futura del INSS.

Solo llegando a consensos nacionales en los 3 tópicos mencionados se podría incrementar drásticamente la cobertura por afiliación del INSS, sin salvo en el campo inscribir a muchas personas nuevas sino ante todo garantizando mejor estabilidad laboral, incluido poner le coto a la evasión sistemática por tercerización y al abuso del concepto servicio profesional.

Mayor estabilidad y mejor legalidad laboral no solo les facilitaría a unos alcanzar el mínimo de las 750 semanas para una pensión regular sino a otros a acercarse a niveles aún superiores como a las 1500 semanas, que se ha mencionado como nuevo mínimo.

Me parece por tanto acertado en el estricto sentido económico acoplar cualquier aumento en el mínimo requerido a un aumento previo en los indicadores de estabilidad y legalidad. En el contrario se generará un verdadero tsunami no solo una ola de aspirantes a nuevas pensiones mínimas y mínimas reducidas, o sea para escapar de las cenizas se caerá a las brasas.

Sin embargo sin estos consensos ni Mandrake ni Ripley podrían alcanzar las metas expuestas para este escenario, tal que automáticamente se regresaría al 7º infierno.

La economía informal y el INSS

Hay quienes proponen a aumentar la cobertura del INSS incorporando masivamente a quienes trabajen en su parte informal.

¡Ojo primero! Como hemos visto en los ejemplos anteriores, no tener un empleo formalizado no implica ser parte del economía informal, al contrario los albañiles, lineros y técnicos con empleo resultado de la tercerización participan en la economía formal hasta la sostienen, solo que la forma de su empleo no está tan formalizada como antes. Lo mismo es válido para una buena parte de los trabajadores en el campo.

Por tanto cuando acá hablaremos de la economía informal, entonces será del universo de las mini- y micro-empresas con 1 a 5 empleados, de los empleados-a-cuenta-propia y de los ayudantes familiares sin salario formal propio.

Por segundo hay que preguntar por cuál objetivo se los quiere incorporar, para salvar al INSS o para que gocen de sus beneficios.

Si se pretende lo primero, entonces me parece tan insólito como inoportuno.

Insólito porque el segmento poblacional correspondiente ya ahora mismo carga en forma proporcional mucho más que lo debido, gracias al sistema tributario altamente regresivo. No se puede ni se debe incrementar esta carga aún mas, asumiendo estos auto-empleados en diversas forma tanto la parte patronal como la parte empleado del aporte la IVM.

Inoportuno, pues con ingresos personales equivalentes a un salario aún más bajo que los salarios mínimos del sector formal, su afiliación constituiría no un alivio sino una carga adicional para el INSS, que calcula todos sus beneficios en base del salario mínimo, o sea tácitamente se les impone otro subsidio solidario a los cada vez menos, quienes aporten más que cuotas sobre salario mínimo al INSS.

Si es con el fin de beneficiarlos, que entonces como corresponda el estado mismo asume el coste. Hay países donde el estado asume la parte patronal y/o complementa la cuota hasta que llegue al equivalente a una cuota sobre salario mínimo, con el objetivo de beneficio directo o de fortalecer el emprendurismo y la formalización de empresas nuevas. Este tipo de ayuda inicial podría ser perfectamente parte de programas para MIPYMES, pero por favor no a cuenta del INSS respectivamente sus afiliados y beneficiados.

Lo último en esta línea: ya existe la afiliación facultativa, solo que ella con sus 16,834 asegurados representa menos que el 3% de los asegurados, a pesar de que la afiliación facultativa representan ganancia segura para todos aquellos, a los cuales les falten solamente pocas semanas quizás hasta un año para llegar al mínimo de las 750 semanas cotizadas para una pensión regular mínima respectivamente las 250 para una pensión mínima reducida después de los recientes cambios del reglamento

Con esto llegamos al punto medular de este escenario. Mientras hasta el año 2025 a penas se extiende la cobertura a un nivel ligeramente encima de la asumida distribución entre economía formal con un 30% y economía informal con un 70%, con el quinquenio 2030 debería iniciarse a mas tardar la transformación de fondo de la economía nicaragüense.

Sin ninguna duda sin esta transformación sería imposible de llegar a la meta de un 67.8% de la población económicamente activa afiliado en el 2055, pues comparado con lo actual significaría la inversión de la relación a un casi 70% en el sector formal y solo un 30% en el sector informal.

No quiero profundizar acá en los necesarios proceso, dado que Adolfo Acevedo lo ha investigado a fondo, siendo Viabilidad del sistema de pensiones y la economía y El Canal y la ilusión del desarrollo solamente dos columnas de varias, que resultaron de esta investigación.

Con estas consideraciones terminó el análisis del escenario 2 y pasamos al escenario 3.

Tercer Escenario: se desplaza el periodo activo por cinco años de 15 hasta 60 años a de 20 años hasta 65 años en 5 pasos, uno año por cada quinquenio del 2020 en adelante.

Orientémonos rápidamente por el cambio de colores antes de entrar a detalles. Mientras en el cambio del 1. al 2. escenario se cambiaron algunas sub-columnas de color –las que dependían del aumento en cobertura- ahora todas las filas del 2020 se cambian a verde-olivo, es decir hay cambios desde de los tamaños de la población económicamente activa y de la ya retirada.

En consecuencia hay un ascenso menos alto en el factor pensionado –sube solamente 25.9 veces comparado con 35.2 veces en el escenario 1, pero ¡ojo! ésta subida está solamente pospuesta para quinquenios posteriores al 2055 no anulada. Aunque el crecimiento de los asegurados quede igual –un 8.8 veces- no obstante se mejora al final la relación asegurados por pensionado de un 2.45 pésimo en el escenario 1 al 3.42 en este, mejora la que tendrá efecto en el cálculo de las tasas de cuotas.

Ahora la interpretación de los detalles.

La interpretación del 3. escenario

Comencemos con las columnas más al izquierdo pea y post, donde se cambiaron las cifras, o sea donde el modelo calculó las celdas en forma diferente. La siguiente tabla y su gráfica ilustran las diferencias.

Comenzando con el cálculo de la pea se retrasa por cada quinquenio comenzando en 2020 tanto la entrada del joven al trabajo como la salida del adulto mayor por un año, tal que los jóvenes del 2020 entran a los 16 años y los adultos mayores salen a la edad de los 61, así sucesivamente para llegar al año 2040 con 20 y 65 años respectivamente.

En las columnas cantidad están los valores que arrojó el modelo. Se observa en la columna post –los adultos mayores- y en la gráfica que la cantidad con edad regular de retiro cumplido baja desde el quinquenio correspondiente al 2020.

Algo sorprendente pero solo de primera vista, baja también la población económicamente activa a pesar de que cada quinquenio se tendría que trabajar un año más para llegar a la edad regular de retiro.

Al pensarlo un poco, se recuerda que obviamente habrá en el 2020 y después aún más jóvenes entre 15 y 16 años, que se resta –al menos en las estadísticas- que adultos mayores entre 60 y 61, a los que faltaría aún un año más para llegar a la edad regular de retiro y que por tanto se suma.

Es hasta en el 2055 que ambos escenarios llegan a la misma pea. Observan de nuevo que la pea en el escenario 1 llega a su tope en 2040 para bajar después mientras la cantidad de adultos mayores sigue subiendo.

En el escenario 3 la pea llega a su tope en el 2045 para bajar después levemente. También el crecimiento de los adultos mayores con edad de retiro regular sube menos pronunciado, subiendo al final a solo a 1.4 millones, medio millón menos que en el escenario 1.

Ahora bien, de nuevo no basta con la simple manipulación de cifras en cuadros ni el simple cambio en parámetros del INSS ni tampoco le corresponde al INSS por si solo a encaminar las políticas y acciones correspondientes.

El retraso en la entrada al trabajo completo y formal cada año por un año, debería significar que se aproveche este tiempo para la educación escolar respectivamente formación laboral formal regulada.

Ya el limite anterior de 15 años cumplidas significaba no solo un simple limite estadístico –vaya las fiestas de quinceañeras- sino en cuanto a la educación 9 años de escolaridad completa. En la Nicaragua de hoy no llegamos ni a los 6 años cumplidos con calidad.

Entonces 16 años para el 2020 implica el tremendo reto que todos y cada uno de los que hoy cursen el 3 grado en primaria llegue a completar 10 años de educación escolar.

Para los años subsiguientes implica sumar cada quinquenio o un año más de formación escolar en la secundaria o un año más en una formación laboral pertinente, regulada y supervisada, a lo mejor no en un ambiente puramente escolar como el INATEC sino en estrecha colaboración entre centros escolares y centros de trabajo.

Cabe mencionar que la Constitución alemana de Weimar del 1919 ya mandataba los 18 años como edad final para la educación respectivamente formación laboral obligatoria, pública o bajo supervisión pública y gratuita en instituciones públicas.

Al llegar así a los 18, nos quedarían aún 2 años más –uno por cada quinquenio- los que en otros países desde muchos años atrás corresponden a los años del servicio militar y/o en sus versiones mas civilistas a años de servicio social, sean estos años obligatorios o voluntarios.

Me atrevo a pronosticar que la Nicaragua del futuro necesitará esos años de servicio social para atender a la avalancha de ancianos, que se quedarán sin familia propia en Nicaragua por un sin número de razones o donde 2 hijas o hijos propios no tendrán ni espacio ni tiempo ni medios para atenderlos

Ahora vamos por los efectos para los adultos mayores. Antes de todo, hay que comenzar a separar entre la edad regular para la jubilación y la edad mínima para el mismo propósito. No obstante es importante a señalar que cada año de aumento en la edad regular tiene que estar acompañado por un proporcional incremento el la cantidad mínima de semanas cotizadas requeridas para una pensión regular para producir efectos en los balances del INSS, tal que al fin del periodo esa cantidad se quedará en 1000 en lugar de las 750 semanas de ahora.

Muchos países con edad regular de 65 años y más, exigen un edad mínima menor de 63 hasta solo 60 años, sin embargo penalizan el retiro anticipado con un descuento actuario, que compensa por los años menos de contribución y los años mas en expectativa de vida remanente.

Yo solicité mi pensión al seguro alemán a la edad de 63 años, cuando para mi como edad regular ya se estipuló 65 años y 4 meses, pero la recibo solo gracias a que tenía ya acumulada 16 años de aportes obligatorios propios mas 16 años de aportes facultativos pagados, desde que me trasladé a Nicaragua, por mi Mama q.d.e.p con una previsión que creo solamente madres tienen. Recibo la pensión desde abril 2013 con un descuento del 5.6%.

Hay países, como los EU, donde el seguro social gratifica en forma similar por años trabajados más allá de la edad regular del retiro, tal que se permita cierta flexibilidad en esta decisión según las condiciones y apreciaciones de cada quien.

Por cierto en estos países la edad efectiva de retiro varia no solamente por las preferencias de los adultos mayores sino también por la coyuntura económica y otras circunstancias.

En tiempos de bonanza o cuando escasez de mano de obra altamente calificada, la edad efectiva suele a subir hasta llegar o sobrepasar la edad regular, dado que empresas e instituciones tienen un interés en retener la mano de obra aun de los adultos mayores.

En tiempos de recesión o cuando se manda industrias enteras al traste, suele bajar la edad efectiva, dado que las empresas hasta ofrecen a compensar total- o parcialmente la reducción impuesta por el seguro social por no haber alcanzado la edad regular. Así sucedió y sucede en los EU y en muchos países de la UE.

Para Nicaragua significa el reto de garantizarle a cada adulto mejor, a lo mejor ya a cada adulto cerca a convertirse en adulto mayor, prioridad en la estabilidad laboral –pues difícilmente a esta edad encontrará otro trabajo- o montar programas puente focalizados en la asistencia entre la perdida del último trabajo y el cumplimiento de la edad regular para el retiro.

Varios países han operado y siguen operando en concertación entre todos los actores –estado, patronal, sindicatos- este tipo de programas puente. Alemania manejó así a los trabajadores demasiado viejos y gastados para algo nuevo cuando después de la unificación alemana se desmanteló la industria de la RDA. Lo uso masivamente de nuevo en los años 90 para rejuvenecer su mano de obra en particular en la industria manufacturera.

No he leído que España, Grecia o Italia tienen o han tenido programas similares. Por tanto no me sorprenden tampoco las diferencias en el paro juvenil entre estos y Alemania.

Quiero dejar constancia clara que para mi el aumento en la edad regular para la jubilación es inevitable por ser ineludible consecuencia de la Transición Demográfica. Lo único sujeto a debate es como implementarlo, en pasos como los estoy proponiendo o aún con más fina granulación. En un escenario de 1 año por quinquenio, resultarían 2.4 meses de aumento en la edad regular de retiro por cada año de vida, Sin embargo lo más que se posponga éste ajuste inevitable, lo más duro será.

Ultima advertencia, y en este caso hay interés compartido entre los adultos de hoy - jubilados mañana, y los niños y jóvenes de hoy - trabajadores activos mañana: si no se toma hoy los pasos enérgicos, decisivos y adecuadamente financiados para alcanzar las metas educativas tácitamente incluidas en el escenario 3, no habrá quien produjera y ganara lo suficiente para las pensiones de los jubilados de mañana, y no habrá ningún tipo de reforma paramétrica que podría evitarlo, tal que estaríamos de regreso al 7º infierno.

Echemos al fin una ojeada a las otras columnas y sub-columnas. En cuanto de tasas, habría incrementos módicos hasta el año 2040, cuando de nuevo se disparan para arriba por razones ya varias veces explicados, pero aún así alcanzaría solamente un 21.3% respectivamente 23.7% comparados con un 28.9% respectivamente 39.5% en el escenario 1.

Lo que sigue igual de pésimo son los datos de cobertura, alcanzando un 39.1% en cobertura de la población activa y un 38% en cobertura de los adultos mayores. Ninguna sorpresa, si recordamos que el encabezado enuncia las misas tazas de crecimiento de la cobertura del 3.4% respectivamente 3.3%

Con estas consideraciones terminamos la presentación del escenario 3 y pasamos al escenario 4.

Cuarto Escenario: se desplaza el periodo activo por cinco años y se aumenta la cobertura decididamente

El escenario 4 resulta de la simple y directa combinación de los escenarios 2 y 3, tal como se ve ya en los colores. Hay ahora columnas en marón afectadas tanto por el desplazamiento del periodo laboral –visible aún al lado izquierdo como por el aumento meta en la cobertura visible aún en fila parcial en rojo.

Tenemos por primera vez un largo periodo –hasta el 2040- donde como proyectado por el modelo la cantidad de beneficiados –no de pensionados- crece menos rápido que la cantidad de asegurados, y aun el crecimiento de pensionados diverge hasta el año 2040 mucho mas lentamente de los asegurados que en todos los escenarios anteriores.

En fin el escenario presenta coberturas finales idénticas al escenario 2 con un 67.8% en cobertura de activos y un 52% de adultos mayores. Las tasa crecen hacen el 2040 en paso módicos y al final terminan 2055 con tasas de 16.8% para sostener las pensiones y 19.2% para sostener todos los beneficios, que son similares a las tasas que se paga en países con hoy una estructura similar de edades como la Nicaragua del 2055,

En vista que el escenario es solo la combinación de los escenarios anteriores, no hay nada que añadir a lo ya dicho sobre la necesidad insoslayable de acompañar la implementación del escenario con políticas y acciones de nación, si se quiere como nación alcanzar las metas trazadas.

Con estas consideraciones terminamos la presentación del escenario 4 y pasamos al escenario 5.

Quinto Escenario: se desplaza el periodo activo por 5 años, se aumenta la cobertura y al final se eleva la edad regular para el retiro a 67.

Como revela el vistazo a los colores, del escenario 4 al 5, se cambiaron solamente las última tres filas, donde se aumenta la edad regular en 2/3 de año por quinquenio para llegar en 2055 al retiro a 67 años.

Aunque parece futuro lejano, 2055 es el año, en lo cual a mi hija le tocaría jubilarse, si regresaría a Nicaragua y se implementaría el escenario 4, mientras si se queda en Alemania, le tocaría a la edad de 67 hasta en el 2057, la misma edad regular para el retiro como para sus primas y primos, que viven en Alemania hoy.

Pero presento el escenario no solo por la preocupación de un padre por su hija, sino por honestidad como adulto mayor con pensión para con las y los de #occupaINSS, la misma generación de mi hija.

Aquí la tabla para comparar la diferencias

Ahora sí hay que fijarse en números para poder apreciar después los efectos de diferencias las que de prima a primera aparecen minucias.

-

en el 4. escenario la pea –esto son los que potencialmente trabajen y aporten- llega a su tope ya en 2045 para iniciar después una bajada; en el escenario 5. se mantiene algo más estable.

-

las diferencias en post –esto son los que cumplieron con la edad regular para el retiro- muestra una diferencia de 30 mil en 2045, 45 mil en el 2050 pero ya 89 mil en el 2050.

-

Este crecimiento creciente se debe a la Transición Demográfica y seguirá en los años siguientes por buen rato, mientras costará a mantener la pea estable, pues salen más de ella por cumplir la edad regular para el retiro que entran abajo al cumplir su fase de educación y formación laboral.

-

Eso mismo ya sucede ahora mismo en Alemania, tal que si Alemania no logra a importar y retener a jóvenes a granel, con formación a nivel de técnico medio como mínimo, habrá en el 2050 solo entre 70 a 75 millones en comparación a 81.7 millones ahora. Obviamente Alemania ya anda detrás de los jóvenes sin trabajo con este nivel y mejor superior en España, Grecia, Italia y Portugal.

Al mismo tiempo explotan las necesidades de atender a sus ancianos, a tal que Alemania dio desde éste año luz verde para la inmigración de personas calificadas en este ramo, de ejemplo enfermeras, enfermeros, doctores de medicina etc., desde cualquier parte del mundo aún con solo conocimientos básicos del alemán.

Nicaragua por seguro no tendrá estas alternativas de solución en el 2055.

-

Para el escenario mismo, resultan diferencias en las tasas: bajan del 16.8% al 15,4% para sostener las pensiones y del 19,2% al 17.8% para sostener las pensiones, diferencia la traducido en recortes de beneficios marca un 10% mas o menos.

Con estas consideraciones terminamos la presentación del escenario 5.

Epilogo

-

el modelo es el modelo mas complejo que he diseñado e implementado desde décadas, solo y en un tiempo muy, muy corto.

-

tiene serias debilidades, en particular que se maneje al porcentaje del aumento de cobertura de adultos mayores como una variable independiente con sus propias metas, cuando de verdad es una variable dependiente. Similar pero menos grave es la aproximación al cálculo del beneficio global. Subsanar ambas deficiencias requiere acceso a datos mucho más detallados que los que el INSS pública en sus anuarios.

-

puede tener errores metodológicos –estoy abierto al respeto a cualquier critica fundada y argumentada- hasta en sus hojas pueda haber aún errores clericales no detectados, tal como al parecer a veces les suceda hasta a economistas crema y nata a nivel mundial.

-

no he montado aún un modelo micro, que implemente las reglamentaciones en cuanto al cálculo de los beneficios individuales y sus parámetros –semanas cotizadas, edad regular, porcentaje del salario base y valor de los puntos por semana, mecanismo del salario mínimo- ni tiene mucho chiste salvo para casos demostrativos nacidos del aire puro.

-

por todo lo que se de las matemáticas como tal sin embargo constituye un gravísimo error aplicar las formulas micro a promedios macro, cuando la formulas micro no son continuas en el sentido matemático ni quiera monótonas.

-

peor error comete, quien retro-alimenta el nivel macro en base de variaciones de parámetros de formulas micro, alimentándolas con valores promedio macro. Un ejemplo vivo de consecuencias desastrosas es que al parece nadie previno el efector devastador de la pensión mínima para las finanzas del INSS.

-

en esa línea no veo ni entiendo como alguien se atreve a predecir los efectos al nivel macro de la modificación de los parámetros micro –como semanas mínimas etc.- a no ser que actúe como el famoso Oráculo de Delfos, donde una persona fumada producía veredictos infalibles, pues siempre había ex-post un interpretación de veredicto y hechos, tal que los dos parecían concordantes. -

para escapar de este dilema –y por pura casualidad en el mismo centro donde trabajé en mi vida anterior- se desarrolló una metodología, en particular para sistemas o partes de sistema de seguridad social, que combina la aplicación de las formulas micro a una muestra estadísticamente significativa para obtener estadísticas significantes como resultado de la variación de parámetros y enlazar estos resultados con el modelo macro. Este método es de uso obligatorio desde 1985 por el Seguro Social alemán y en la legislación social alemana remplazando al cálculo actuario tradicional antes de proceder a tomar decisiones sin base.

-

siempre he tenido plena confianza en la calidad profesional de los actuarios, estadísticos e informáticos del INSS, desde mi primer contacto en el 1985 hasta contactos mas casuales hace unos 3 años atrás. Al fin se encontraron siempre ex-estudiantes míos entre ellos. No así con ninguna de las direcciones superiores a lo largo de ya casi 28 años.

-

por tanto por ser profesor por vocación –viene de profesar- no por salario nunca, estoy dispuesto a sentarme con estos técnicos a explicarles mi modelo, dejarles el libro-Excel y mostrarles como ellos mismos puedan generar otros escenarios o modificar algunos supuestos internos, que no he tocado en este texto.

Descanso mi caso

… e invito a criticas, incluyendo el señalamiento de fallas y errores, y observaciones pero por favor en base de argumentos con datos y evidencias –no anécdotas ni consignas- en mano.